奇瑞的上市梦,立讯精密帮不上忙?

近日,精密展开了业绩说明会,会上提到了投资奇瑞一事,“精密的控股公司主导,属于股东个人纯粹的投资行为,目前没有注入上市公司的计划。”

也就是说,精密并无直接关系,只是拥有同一个股东。而且,精密的计划。

至少现阶段,精密只是“兄弟”关系,双方有合作但不存在股权交易关系。不过,精密正在持续开拓其他领域,近期主要关注汽车、、医疗等相关产业。有限公司这一层关系在,精密合作有望深化。

双方如今同乘一船、2022年初,关于“精密入股奇瑞”的消息甚嚣尘上。但其实,有限公司主导。

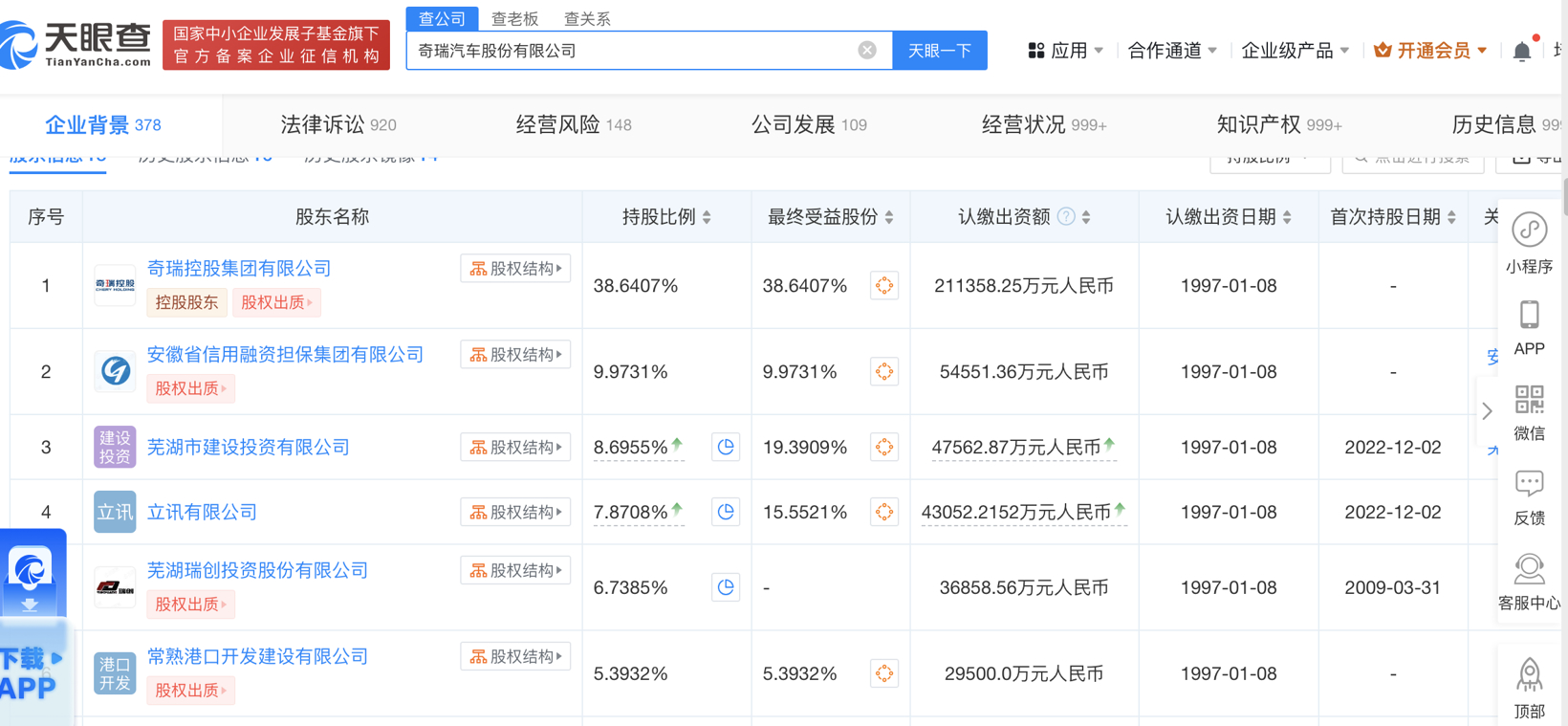

天眼查App显示,精密控股股东,持有其38.05%的股权。2022年2月,有限公司以100.54亿元接手了青岛五道口持有的奇瑞控股19.88%股权、奇瑞股份7.87%股权和奇瑞新能源6.24%股权。交易完成后,有限公司成为奇瑞控股第三大股东,奇瑞股份第四大股东。

表面来看,精密并无任何关联。但在业内人士看来,精密大力开拓汽车业务铺路。

同一时间,精密与奇瑞签署战略合作协议,与奇瑞新能源拟共同组建合资公司。双方计划充分发挥和利用各自在新能源汽车领域对品牌客户的配套研发与整车代工业务的资源和优势,共同培养研发和生产团队、发展合作业务。

据悉,该合资公司打造的产品不仅供应给奇瑞,也会面向其他车企。精密的中长期目标规划,“成为汽车零部件Tier1领导厂商”。“果链一哥”精密,想要乘上新能源汽车的东风,而奇瑞是其控股股东寻觅的合伙人。

奇瑞的混改路和上市梦、精密否认奇瑞将注入,这也意味着奇瑞不会依赖他人力量达成上市的梦想。

了解奇瑞发展史的应该知道,其一直有集团整体上市或汽车业务上市的梦想,并为之努力20年了。

然而,由于长期借债和融资,奇瑞负债率超过行业60%的警戒线。数据显示。2015年至2019年,奇瑞控股和奇瑞股份的资产负债率在75%左右徘徊;盈利也长期处于亏损状态。因财务状况不佳,奇瑞控股及奇瑞股份的上市梦一直未能实现。

奇瑞2019年后再次开启混改之路,引入外援自救的同时,也是为冲击上市。青岛五道口新能源汽车产业基金摘牌,以196.01亿元的总交易额分别持有了奇瑞控股51%、奇瑞股份35.58%的股权,成为两家公司第一大股东。随后,青岛五道口相关高管入驻奇瑞系,其中,周建民出任奇瑞控股副董事长、奇瑞汽车副董事长。

2020年时,奇瑞董事长尹同跃还表示,“增资扩股完成后,奇瑞已将加快上市工作提上重要日程。”周建民也曾对外表示,将推进奇瑞上市进程。

然而,后续因资金问题,青岛五道口多次质押奇瑞控股和奇瑞汽车股份,最终退出了奇瑞系。由此,奇瑞上市梦再破灭。

2022年,有限公司加入奇瑞股东方阵列。其以百亿元从青岛五道口接手了奇瑞系的股权。但根据双方的协议,本次交易完成后,有限公司不对奇瑞控股、奇瑞股份及奇瑞新能源构成控制。不过,精密董事长王春来现在是奇瑞控股的董事。

去年底,奇瑞似乎又重启IPO计划。据外国媒体报道,奇瑞控股重新启动子公司奇瑞股份上市计划,最快2024年提交首次IPO申请,估值高达1500亿元。奇瑞汽车回应,“公司是在积极准备上市,其余信息都不准确。”

从销量和营收来看,奇瑞汽车应具备了上市的能力。自2021年以来,奇瑞集团销量呈现高歌猛进的态势。到2023年,奇瑞集团销量达到188万辆,营收超过3000亿元。尤其是在出口方面,海外占据集团总销量的五成左右,并位居中国品牌出口销量前列。

有消息称,奇瑞内部高层透露,集团盈利已经超过百亿元,特别是出口创造了巨大的利润。

如果奇瑞股份能实现最近三年连续盈利,那么在国内IPO指日可待矣。

.jpg)